Rapport d’activité de l’ACPR sur l’année 2021: le point sur la LCB-FT

L’Autorité de Contrôle Prudentiel et de Résolution a publié à la fin du mois de mai son rapport d’activité annuel pour l’année 2021. Nous avions déjà traité du précédent dans un billet dédié l’an dernier.

Comme les années précédentes, le rapport d’activité est structuré autour de huit chapitres, qui couvrent l’institution, la supervision prudentielle, la protection de la clientèle, l’innovation et les nouvelles technologies, la résolution, le budget de l’ACPR, les décisions de la commission des sanctions et bien entendu la LCB-FT. C’est à ces deux derniers chapitres que nous allons nous intéresser.

Une nouvelle Direction de la LCB-FT, mais des effectifs identiques

Dans son rapport d’activité portant sur l’année 2020, l’ACPR mentionnait la création d’une direction dédiée à la LCB-FT. Dans l’éditorial d’ouverture, François Villeroy de Galhau, Gouverneur de la Banque de France, cite à nouveau cette direction, insistant sur sa capacité à renforcer la supervision de cette thématique. Il est en outre précisé que cette nouvelle direction a contribué aux négociations européennes portant sur le paquet AML et sur la création de la future AMLA.

L’introduction du rapport comprend également un entretien d’une page avec Dominique Laboureix, Secrétaire Général de l’ACPR. Ce dernier mentionne l’évaluation du GAFI, citant le « caractère robuste de la stratégie de supervision de l’ACPR » en matière de LCB-FT.

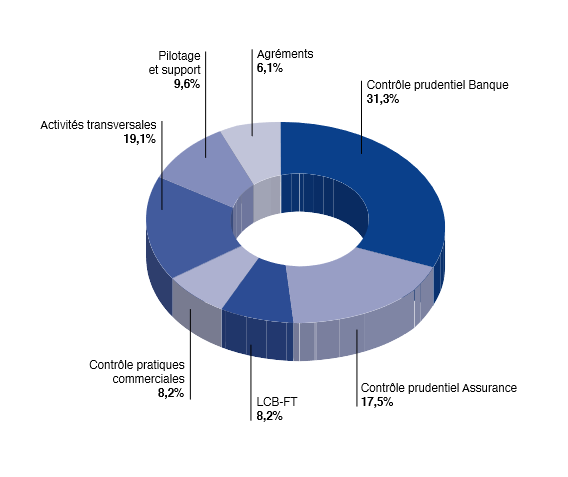

Enfin, le premier chapitre sur l’organisation de l’Autorité nous propose une répartition des effectifs (page 15 du rapport), où nous pouvons constater que 8,2% des 1046 employés couvrent la LCB-FT. Ce chiffre apparaît stable par rapport aux 9% avancés pour l’exercice 2020, mais sur une base d’employés légèrement inférieure (1037).

Des missions sur places plus nombreuses après une année 2020 marquée par le contexte sanitaire

Le chapitre dédié aux activités de l’ACPR concernant la supervision de la LCB-FT (chapitre quatre, à partir de la page 46) s’ouvre par quelques chiffres clés portant sur le nombre de missions sur place conduites (38, contre seulement 25 en 2020), et les suites de ces missions (40 lettres de suite, neuf mises en demeures et deux procédures disciplinaires).

Quelques informations complémentaires sont également apportées sur la nouvelle organisation du contrôle de la LCB-FT : la nouvelle Direction suit ainsi près de 28 000 entités des secteurs bancaires et assurantiels, notamment au travers de l’analyse des questionnaires annuel complétés par les assujettis. Parmi les suites données aux missions sur place, le rapport précise que sept sanctions disciplinaires en matière de LCB-FT et de gel des avoirs ont été prononcées, pour un montant total de plus de treize millions d’euros.

Ce quatrième chapitre comprend aussi un point spécifique sur les Prestataires sur Actifs Numériques (PSAN), l’ACPR rendant un avis à l’enregistrement de ces derniers par l’Autorité des Marchés Financiers. Au 31 décembre 20212, 28 PSAN sont enregistrés auprès en France. À partir de 2022, ces PSAN seront soumis au questionnaire annuel portant sur la LCB-FT, au même titre que les autres institutions financières.

Les contributions multiples de l’Autorité aux travaux réglementaires

Parmi les autres travaux liés à la LCB-FT, le rapport d’activité mentionne l’organisation de Collèges internationaux avec les autres régulateurs européens de la LCB-FT, mais aussi la participation de l’Autorité à différents groupes de travail portant sur l’adaptation de la réglementation. Sont notamment mentionnés la contribution à la rédaction par l’Autorité Bancaire Européenne des orientations sur les facteurs de risques de BC-FT ainsi que la mise à jour des lignes directrices portant sur l’identification de la clientèle, ou encore – conjointement avec la Direction Générale du Trésor -, à l’élaboration de l’arrêté du 6 janvier 2021 sur le contrôle interne en matière de LCB-FT.

La LCB-FT, toujours la cause principale de sanctions

Enfin, le chapitre sept du rapport (page 64 et suivantes) revient sur les décisions de la Commission des sanctions. Celle-ci a été moins sollicitée en 2021, certainement en raison d’un nombre de missions sur places plus faible en raison du contexte sanitaire. Les décisions rendues ont porté sur la protection de la clientèle (une décision), la gouvernance et le contrôle interne (une décision), et bien sûr la LCB-FT (sept décisions). En complément des publications nominatives de ces sanctions, des sanctions pécuniaires ont été prononcées à six reprises, pour des montants respectifs de 3 millions (ING Bank), 2,5 millions (Cardif Assurance Vie), 1,5 million (Carrefour Banque), 2 millions (American Express), 120 000 (Rakuten Europe Bank) et enfin 4 millions d’euros (MMA IARD). Ces différentes décisions étaient notamment justifiées par des manquements dans la classification des risques, les dispositifs de connaissance de la clientèle, les mesures de vigilance ou encore les traitements des alertes et déclarations de soupçon.

Aucune de ces décisions n’a fait l’objet d’un recours devant le Conseil d’État.